"Herr Kaiser" kommt nicht mehr

29:59 Minuten

In den 80ern und 90ern verkauften Verter wie "Herr Kaiser" noch persönlich Policen. Diese Zeiten sind vorbei. Der Herr mit Aktenkoffer ist der Digitalisierung zum Opfer gefallen und die damals abgeschlossenen Versicherungen bereiten vielen Ärger.

"Hallo, Herr Kaiser, gut dass ich Sie treffe!"

Herr Kaiser, der freundliche Versicherungsvertreter, in der 80ern noch mit Helmut Kohl-Brille und vornamenslos, galt zwar als langweilig, stand aber bis in die 00er-Jahre für Sicherheit und Solidität; so wie die Lebensversicherungen, die er verkaufte – Laufzeit bis zur Rente, Garantiezinsen samt Todesfallklausel.

Und diesen Herrn Kaiser hat ein Onlinevergleichsportal für Versicherungspolicen jetzt werbewirksam nach Hause geschickt:

"…gute Heimreise, Herr Kaiser..."

In dem Spot brauchen Versicherte keinen Berater mehr, sondern informieren sich lieber selbst - und zwar online. Die alten Versicherungsgiganten haben Konkurrenz bekommen. Sie können sich nicht mehr hinter den Glasfassaden ihrer Verwaltungsburgen verschanzen. Die müssen sich angesichts der Digitalisierung, tatsächlich neu zu erfinden. Alles soll schlanker werden, transparenter und kundenorientierter – ohne Herrn Kaiser.

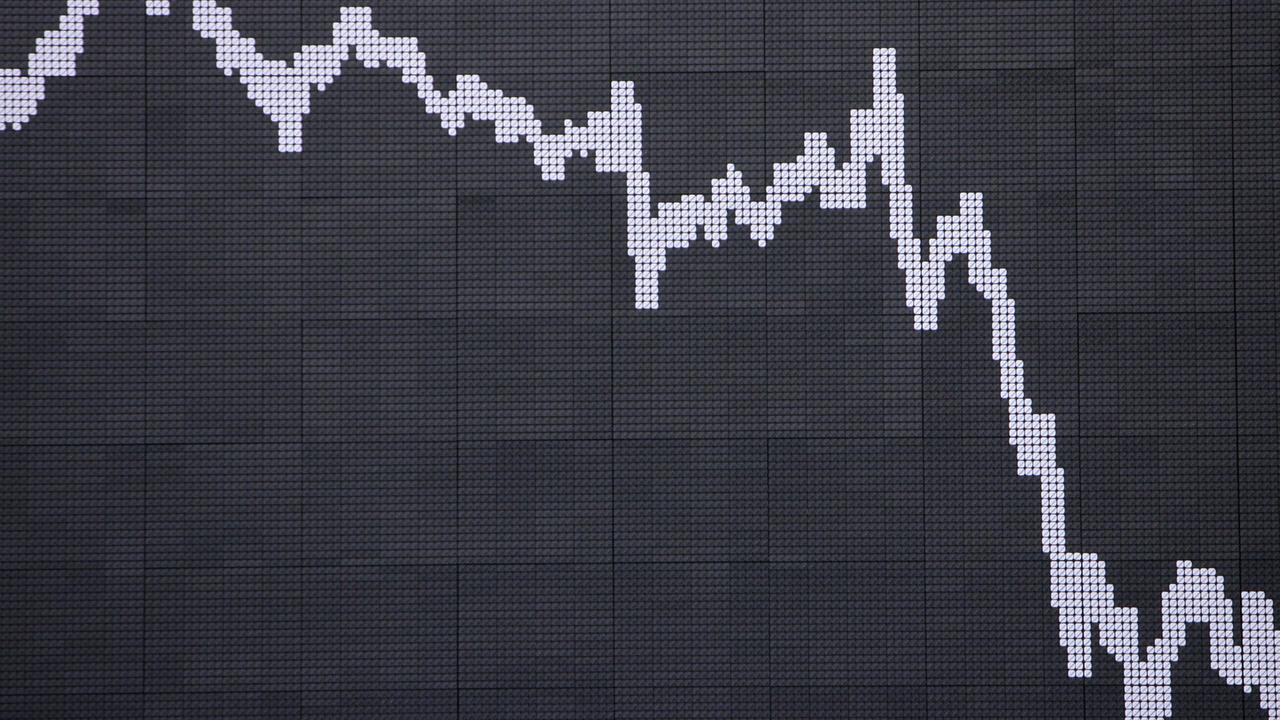

Die Finanzkrise beschleunigt diesen Wandel, denn mit der Niedrigzinspolitik der EZB, der Europäischen Zentralbank, werden Lebensversicherungen mit hohen Garantiezinsen für Versicherungen ganz einfach unrentabel.

"Wir wollen unser Geld zurück!"

Rentner demonstrieren vor Banken, die ihnen Lehman-Zertifikate als sichere Anlage verkauft haben. Über Nacht sind sie wertlos geworden. Die Bundesregierung stützt die Banken mit einem 500 Milliarden Euro- Sicherungsfonds. Auch die Aktien der Versicherungskonzerne brechen ein, aber ihr Kurs geht schnell wieder steil nach oben, denn sie verfügen über festverzinsliche Kapitalanlagen, die gerade in der Krise gute Erträge abwerfen. Die Garantiezinsen für die Versicherten scheinen gesichert.

Helmut Lange, seinen Namen hat die Redaktion geändert, macht sich damals keine Sorgen um seine Geldanlage. Bewusst hat er kein spekulatives Bankprodukt gekauft, sondern eine Kapitallebensversicherung mit einem Garantiezins von 3,5 Prozent abgeschlossen.

"Mein Bild war immer: Versicherungen sind seriös und machen das gut. Die haben so viele Möglichkeiten! Von den Banken war man verunsichert, was die da gemacht haben. Aber Versicherungen, da hat man immer den Eindruck gehabt, da wird überwacht. Da war man in einem sicheren Hafen. Aber das war dann doch nicht so!"

Herr Kaiser, der freundliche Versicherungsvertreter, in der 80ern noch mit Helmut Kohl-Brille und vornamenslos, galt zwar als langweilig, stand aber bis in die 00er-Jahre für Sicherheit und Solidität; so wie die Lebensversicherungen, die er verkaufte – Laufzeit bis zur Rente, Garantiezinsen samt Todesfallklausel.

Und diesen Herrn Kaiser hat ein Onlinevergleichsportal für Versicherungspolicen jetzt werbewirksam nach Hause geschickt:

"…gute Heimreise, Herr Kaiser..."

In dem Spot brauchen Versicherte keinen Berater mehr, sondern informieren sich lieber selbst - und zwar online. Die alten Versicherungsgiganten haben Konkurrenz bekommen. Sie können sich nicht mehr hinter den Glasfassaden ihrer Verwaltungsburgen verschanzen. Die müssen sich angesichts der Digitalisierung, tatsächlich neu zu erfinden. Alles soll schlanker werden, transparenter und kundenorientierter – ohne Herrn Kaiser.

Die Finanzkrise beschleunigt diesen Wandel, denn mit der Niedrigzinspolitik der EZB, der Europäischen Zentralbank, werden Lebensversicherungen mit hohen Garantiezinsen für Versicherungen ganz einfach unrentabel.

"Wir wollen unser Geld zurück!"

Rentner demonstrieren vor Banken, die ihnen Lehman-Zertifikate als sichere Anlage verkauft haben. Über Nacht sind sie wertlos geworden. Die Bundesregierung stützt die Banken mit einem 500 Milliarden Euro- Sicherungsfonds. Auch die Aktien der Versicherungskonzerne brechen ein, aber ihr Kurs geht schnell wieder steil nach oben, denn sie verfügen über festverzinsliche Kapitalanlagen, die gerade in der Krise gute Erträge abwerfen. Die Garantiezinsen für die Versicherten scheinen gesichert.

Helmut Lange, seinen Namen hat die Redaktion geändert, macht sich damals keine Sorgen um seine Geldanlage. Bewusst hat er kein spekulatives Bankprodukt gekauft, sondern eine Kapitallebensversicherung mit einem Garantiezins von 3,5 Prozent abgeschlossen.

"Mein Bild war immer: Versicherungen sind seriös und machen das gut. Die haben so viele Möglichkeiten! Von den Banken war man verunsichert, was die da gemacht haben. Aber Versicherungen, da hat man immer den Eindruck gehabt, da wird überwacht. Da war man in einem sicheren Hafen. Aber das war dann doch nicht so!"

Niedrigzinspolitik der EZB ist ein Problem

Lebensversicherungen, Rürup- und Riesterrenten sind Produkte der Versicherungswirtschaft. Garantiezinsen bis zu vier Prozent und vor allem die in Aussicht gestellten Überschussbeteiligungen machen die Policen zu einem Verkaufsrenner. Fast 90 Millionen solcher Verträge sind heute im Umlauf. Doch mit der Niedrigzinspolitik der EZB gehen die Kalkulationen der Versicherer nicht mehr auf.

"Vor Jahren wurden vier Prozent garantiert als die Kapitalmarktzinsen sehr viel höher waren und jeder dachte vier Prozent sei überhaupt kein Problem zu erwirtschaften."

Fred Wagner hält den Lehrstuhl für Versicherungsökonomie an der Universität Leipzig und erklärt:

"Inzwischen ist der Zins am Kapitalmarkt dramatisch gesunken. Der sogenannte risikofreie Zins, eine zehn-Jahres-Staatsanleihe Deutschland notiert am Kapitalmarkt mit 0,5 Prozent! Das ist sehr viel weniger, als die Zinsgarantien, die in der Vergangenheit geben wurden. Nun hat der Staat einen Sicherheitsmechanismus eingeführt, damit die Lebensversicherer hinreichend sicher ihre Garantien gegenüber den Kunden auch erfüllen können."

In Folge der Finanzkrise sind die Versicherer seit 2011 gesetzlich verpflichtet, die Garantiezinsen ihrer Lebensversicherungs- und Altersvorsorgepolicen langfristig abzusichern.

"Was bedeutet das, wenn die Zinszusatzreserven gebildeten werden? Woraus werden die gebildet?"

Fred Wagner beantwortet seine Frage selbst.

"Die werden erst einmal gebildet aus den Überschüssen, die die Lebensversicherer heute noch erwirtschaften. Damit sinken die verwendungsfähigen Überschüsse. Was geschieht damit? Die werden zurückgestellt, damit die Sparergenerationen zukünftig noch ihren Garantiezins kriegen können! Und jetzt ist die Frage, wen belastet das und wen begünstigt das? Das belastet erst mal die Sparergenerationen, die heute keinen so hohen Überschusssatz bekommen, damit in Zukunft die Sparergenerationen ihren Garantiezins aber noch bekommen!"

"Vor Jahren wurden vier Prozent garantiert als die Kapitalmarktzinsen sehr viel höher waren und jeder dachte vier Prozent sei überhaupt kein Problem zu erwirtschaften."

Fred Wagner hält den Lehrstuhl für Versicherungsökonomie an der Universität Leipzig und erklärt:

"Inzwischen ist der Zins am Kapitalmarkt dramatisch gesunken. Der sogenannte risikofreie Zins, eine zehn-Jahres-Staatsanleihe Deutschland notiert am Kapitalmarkt mit 0,5 Prozent! Das ist sehr viel weniger, als die Zinsgarantien, die in der Vergangenheit geben wurden. Nun hat der Staat einen Sicherheitsmechanismus eingeführt, damit die Lebensversicherer hinreichend sicher ihre Garantien gegenüber den Kunden auch erfüllen können."

In Folge der Finanzkrise sind die Versicherer seit 2011 gesetzlich verpflichtet, die Garantiezinsen ihrer Lebensversicherungs- und Altersvorsorgepolicen langfristig abzusichern.

"Was bedeutet das, wenn die Zinszusatzreserven gebildeten werden? Woraus werden die gebildet?"

Fred Wagner beantwortet seine Frage selbst.

"Die werden erst einmal gebildet aus den Überschüssen, die die Lebensversicherer heute noch erwirtschaften. Damit sinken die verwendungsfähigen Überschüsse. Was geschieht damit? Die werden zurückgestellt, damit die Sparergenerationen zukünftig noch ihren Garantiezins kriegen können! Und jetzt ist die Frage, wen belastet das und wen begünstigt das? Das belastet erst mal die Sparergenerationen, die heute keinen so hohen Überschusssatz bekommen, damit in Zukunft die Sparergenerationen ihren Garantiezins aber noch bekommen!"

Eine "Unverbindliche Prognose"

Helmut Lange nimmt seinen Vertrag von 1991 zur Hand auf dem schwarz auf weiß zu lesen ist, dass er bei einer Laufzeit von 27 Jahren und einer Einzahlung von 274.000 DM eine Überschussbeteiligung von 334.076 DM erhält, das heißt, dass sich sein Einzahlungsbetrag während der Laufzeit mehr als verdoppelt! Quer über dem Blatt steht in hellgrauer Schrift "Unverbindliche Prognose".

Das Vertragswerk von Lebensversicherungen unterschiedet sich grundlegend von dem von Sachversicherungen, die auf einem Risikoausgleich basieren. Das Fundament der Lebensversicherung ist das Solidarprinzip. Ein Grund, weshalb Versicherte auch am Bilanzgewinn der Unternehmen beteiligt werden.

"Das ist so, dass die Versicherten im Kollektiv sparen."

…erklärt Fred Wagner.

"Im Kollektiv sparen, heißt, dass die Kapitalerträge treuhänderisch durch ein Versicherungsunternehmen eingesammelt werden und am Kapitalmarkt angelegt werden für das Kollektiv. Aus diesem Sparkapital wird ein Zinssatz erwirtschaftet am Kapitalmarkt. Ein Mindestzinssatz wird dem Kunden garantiert und das hat gesetzliche Grundlagen. Das was darüber hinaus erwirtschaftet wird, das ist Recht und Gesetz, muss zu 90 Prozent dem Versicherungsnehmer zugeführt werden. Variabel ist dann die Höhe der erwirtschafteten Überschüsse. Das ist Kapitalmarkt abhängig."

…und vom Management des jeweiligen Unternehmens. Zu den Überschüssen kommen zusätzlich die Bewertungsreserven, denn die Versicherten sollten auch am Vermögen der Versicherungen teilhaben. "An den Glaspalästen", wie es die Verbraucherschützerin Edda Castello einmal formuliert hat. Aber seit die EZB eine konsequente Niedrigzinspolitik verfolgt, also seit zehn Jahren, können Versicherungsunternehmen diese gesetzlichen Regeln nicht mehr ohne weiteres erfüllen.

Das Vertragswerk von Lebensversicherungen unterschiedet sich grundlegend von dem von Sachversicherungen, die auf einem Risikoausgleich basieren. Das Fundament der Lebensversicherung ist das Solidarprinzip. Ein Grund, weshalb Versicherte auch am Bilanzgewinn der Unternehmen beteiligt werden.

"Das ist so, dass die Versicherten im Kollektiv sparen."

…erklärt Fred Wagner.

"Im Kollektiv sparen, heißt, dass die Kapitalerträge treuhänderisch durch ein Versicherungsunternehmen eingesammelt werden und am Kapitalmarkt angelegt werden für das Kollektiv. Aus diesem Sparkapital wird ein Zinssatz erwirtschaftet am Kapitalmarkt. Ein Mindestzinssatz wird dem Kunden garantiert und das hat gesetzliche Grundlagen. Das was darüber hinaus erwirtschaftet wird, das ist Recht und Gesetz, muss zu 90 Prozent dem Versicherungsnehmer zugeführt werden. Variabel ist dann die Höhe der erwirtschafteten Überschüsse. Das ist Kapitalmarkt abhängig."

…und vom Management des jeweiligen Unternehmens. Zu den Überschüssen kommen zusätzlich die Bewertungsreserven, denn die Versicherten sollten auch am Vermögen der Versicherungen teilhaben. "An den Glaspalästen", wie es die Verbraucherschützerin Edda Castello einmal formuliert hat. Aber seit die EZB eine konsequente Niedrigzinspolitik verfolgt, also seit zehn Jahren, können Versicherungsunternehmen diese gesetzlichen Regeln nicht mehr ohne weiteres erfüllen.

Der Verlauf der DAX-Kurve an der Frankfurter Börse am 04.12.2008 nach der Senkung des Leitzinses durch die Europäische Zentralbank (EZB) um 0,75 Punkte auf 2,5 Prozent.© picture alliance/dpa/Foto: Arne Dedert

Sie könnten, so argumentiert zumindest die Branche, das nicht mehr am Markt erwirtschaften und müssten an ihre eigenen Rücklagen gehen, was wiederum die langfristigen Verpflichtungen gefährde. Der Gesetzgeber hat das Klagen erhört und sie mit dem Lebensversicherungsreformgesetz, dem LRVG von 2014 entlastet. Das hat unter anderem zur Folge, dass die Ausschüttung von Überschussbeteiligungen aus Bewertungsreserven die Versicherten erheblich zurückgeht. Helmut Lange hat das gerade durch ein Schreiben der Hannoverschen Direktversicherung erfahren.

"Immer wurde es jährlich weniger bis zu meiner jetzigen Ablaufleistung, wo der Auszahlungsbetrag um fast 20.000 reduziert wurde. Auf meinem jährlichen Abrechnungsschreiben war plötzlich der Hinweis: Dieser Vertrag nimmt nicht mehr an den Bewertungsreserven teil. Vor 27 Jahren, Zweiunddreißig war ich, da habe ich die Versicherung abgeschlossen und da wurde mir in Aussicht gestellt, dass mehr als das Doppelte herausspringt."

Seine Kapitallebensversicherung ist im Juli 2018 ausgelaufen. Jetzt hat er eine detaillierte Auskunft über den Verlauf seines Vertrags angefordert.

"Ich kann nicht nachvollziehen, was mir ursprünglich versichert wurde und jetzt: ich kann nicht nachrechnen, was da los ist. Das scheint mir so: Willkür will ich nicht sagen, aber man weiß es einfach nicht!"

"Immer wurde es jährlich weniger bis zu meiner jetzigen Ablaufleistung, wo der Auszahlungsbetrag um fast 20.000 reduziert wurde. Auf meinem jährlichen Abrechnungsschreiben war plötzlich der Hinweis: Dieser Vertrag nimmt nicht mehr an den Bewertungsreserven teil. Vor 27 Jahren, Zweiunddreißig war ich, da habe ich die Versicherung abgeschlossen und da wurde mir in Aussicht gestellt, dass mehr als das Doppelte herausspringt."

Seine Kapitallebensversicherung ist im Juli 2018 ausgelaufen. Jetzt hat er eine detaillierte Auskunft über den Verlauf seines Vertrags angefordert.

"Ich kann nicht nachvollziehen, was mir ursprünglich versichert wurde und jetzt: ich kann nicht nachrechnen, was da los ist. Das scheint mir so: Willkür will ich nicht sagen, aber man weiß es einfach nicht!"

Jetzt werden die Folgen der Finanzkrise spürbar

Mit Kürzungen bei Überschussbeteiligung und Bewertungsreserven: kommen die Folgen der Finanzkrise bei den Versicherten JETZT an. Der Bund der Versicherten kritisiert, dass das Lebensversicherungsreformgesetz, den Versicherern zu viele Möglichkeiten einräume, Gelder für eigene Zwecke einzubehalten. Axel Kleinlein, Sprecher des BdV, findet dafür drastische Worte.

"Ich rede hier gerne von legalem Betrug, denn Versicherten wurde suggeriert, sie würden viel Geld durch die Überschussbeteiligung erhalten. Tatsächlich haben die Unternehmen hierbei Möglichkeiten, an diese Überschussbeteiligung ranzugehen, sodass am Schluss deutlich weniger herauskommt. Das fühlt sich für die Kunden zum Schluss an wie Betrug."

Obwohl die Lebensversicherer deutlich entlastet wurden, wird ihnen ihre eigene Geschäftspolitik aus der Zeit vor der Finanzkrise zum Problem, denn sie müssen die eingegangenen Garantien mit hohen Kapitalrückstellungen absichern. Nach dem Jahresbericht der BaFin belaufen die sich jetzt schon auf mehr als 59 Milliarden Euro. Aus diesem Grund wollen einige Lebensversicherer ihre Altverträge, die jetzt eher eine Altlast sind, abstoßen. Der Begriff dafür: Run-Off, was so viel heißt wie auslaufen lassen, abwickeln.

"Ich rede hier gerne von legalem Betrug, denn Versicherten wurde suggeriert, sie würden viel Geld durch die Überschussbeteiligung erhalten. Tatsächlich haben die Unternehmen hierbei Möglichkeiten, an diese Überschussbeteiligung ranzugehen, sodass am Schluss deutlich weniger herauskommt. Das fühlt sich für die Kunden zum Schluss an wie Betrug."

Obwohl die Lebensversicherer deutlich entlastet wurden, wird ihnen ihre eigene Geschäftspolitik aus der Zeit vor der Finanzkrise zum Problem, denn sie müssen die eingegangenen Garantien mit hohen Kapitalrückstellungen absichern. Nach dem Jahresbericht der BaFin belaufen die sich jetzt schon auf mehr als 59 Milliarden Euro. Aus diesem Grund wollen einige Lebensversicherer ihre Altverträge, die jetzt eher eine Altlast sind, abstoßen. Der Begriff dafür: Run-Off, was so viel heißt wie auslaufen lassen, abwickeln.

Risiken werden ausgelagert

Kleine Wasserfontänen sprudeln vor dem Unternehmenssitz von Generali Deutschland in München. Alles wie gehabt? Im Juli diesen heißen Sommers verkauft Generali Deutschland ihre Tochtergesellschaft Generali Leben zu 89,9 Prozent an die Viridium Gruppe mit Sitz in Neu-Isenburg. Bei dem Verkauf, der von der BaFin noch genehmigt werden muss, handelt es sich um einen Bestand von vier Millionen Lebensversicherungsverträgen. Vorstandsmitglied Uli Rothaufe erklärt dazu:

"Wir gehen eine strategische Partnerschaft ein mit der Viridium-Gruppe und wir sagen für alle Beteiligte, dass diese Lösung genau die richtige Lösung sein wird und es wird so sein, dass es nicht irgendwelche Benachteiligte in dem Konstrukt gibt, das ist mir ganz wichtig zu sagen."

Die Viridum Gruppe ist ein Gemeinschaftsunternehmen von Hannover Rück und dem britischen Finanzinvestor Cinven. Eigentlich ein Konkurrent, denn zu ihr gehört Heidelberger Leben, die wie Generali fondsgebundene Lebensversicherungen vertreibt. Wie profitiert dann die Viridium-Gruppe von dieser Übernahme? Es heißt, sie sei spezialisiert auf die Abwicklung von Verträgen. Und was wird aus den Überschussbeteiligungen für die Versicherten? Werden die weiter zusammengestrichen? Generali Deutschland hat beim Verkauf einen Anteil einbehalten, beruhigt Uli Rothaufe.

"10,1 Prozent hält die GD AG, um einen weiteren Aufsichtsratsposten in dem Konstrukt zu erhalten, um die Geschicke weiterhin mit zu diskutieren."

Aber auf die Entscheidungen des Managements der Viridium Gruppe hat Generali Deutschland damit keinen Einfluss mehr. Mit seiner Neuausrichtung verfolgt Generali Deutschland eine Strategie – so, wie sie jetzt in der Branche üblich ist. Versicherungen bieten fondsgebundene Lebensversicherungen an mit variablem Garantiezins. Die einfache Formel lautet: Je geringer der Garantiezins, desto weniger Kapitalrückstellungen müssen gebildet werden. Für den Kunden heißt es wiederum: Je höher der Garantiezins, desto mehr muss er dafür zahlen. Nach Einschätzung von Holger Rohde von der Stiftung Warentest rentieren sich solche Verträge nicht mehr.

"Die Lebensversicherer versuchen mit neuen Produkten das Feld aufzurollen, Produkte, die einen geringen Garantiewert bieten. Das ist weit weg von dem ursprünglichen Modell und Geschäftsidee, dass man hier eine Garantieverzinsung hat, auf die man sich immer verlassen konnte. Es kristallisiert sich immer mehr heraus, dass Lebensversicherer nichts anderes sind als Vermögensverwalter und sich den Gesetzen des Kapitalmarktes beugen müssen. Und deshalb ähneln die Produkte, die die Lebensversicherer anbieten immer mehr den Produkten, wie Sie sie bei Fondsgesellschaften bekommen."

Der Garantiebegriff erodiert, bekräftigt Kerstin Becker-Eiselen von der Verbraucherzentrale Hamburg.

"Das heißt, dass man alles auf die Schultern der Verbraucher legt und das, wofür die Versicherung gestanden hat, nämlich langfristige Sicherheit, die verschwindet vollkommen und da muss man sich dann die Frage stellen, ist eine Versicherung überhaupt das richtige Produkt?"

"Wir gehen eine strategische Partnerschaft ein mit der Viridium-Gruppe und wir sagen für alle Beteiligte, dass diese Lösung genau die richtige Lösung sein wird und es wird so sein, dass es nicht irgendwelche Benachteiligte in dem Konstrukt gibt, das ist mir ganz wichtig zu sagen."

Die Viridum Gruppe ist ein Gemeinschaftsunternehmen von Hannover Rück und dem britischen Finanzinvestor Cinven. Eigentlich ein Konkurrent, denn zu ihr gehört Heidelberger Leben, die wie Generali fondsgebundene Lebensversicherungen vertreibt. Wie profitiert dann die Viridium-Gruppe von dieser Übernahme? Es heißt, sie sei spezialisiert auf die Abwicklung von Verträgen. Und was wird aus den Überschussbeteiligungen für die Versicherten? Werden die weiter zusammengestrichen? Generali Deutschland hat beim Verkauf einen Anteil einbehalten, beruhigt Uli Rothaufe.

"10,1 Prozent hält die GD AG, um einen weiteren Aufsichtsratsposten in dem Konstrukt zu erhalten, um die Geschicke weiterhin mit zu diskutieren."

Aber auf die Entscheidungen des Managements der Viridium Gruppe hat Generali Deutschland damit keinen Einfluss mehr. Mit seiner Neuausrichtung verfolgt Generali Deutschland eine Strategie – so, wie sie jetzt in der Branche üblich ist. Versicherungen bieten fondsgebundene Lebensversicherungen an mit variablem Garantiezins. Die einfache Formel lautet: Je geringer der Garantiezins, desto weniger Kapitalrückstellungen müssen gebildet werden. Für den Kunden heißt es wiederum: Je höher der Garantiezins, desto mehr muss er dafür zahlen. Nach Einschätzung von Holger Rohde von der Stiftung Warentest rentieren sich solche Verträge nicht mehr.

"Die Lebensversicherer versuchen mit neuen Produkten das Feld aufzurollen, Produkte, die einen geringen Garantiewert bieten. Das ist weit weg von dem ursprünglichen Modell und Geschäftsidee, dass man hier eine Garantieverzinsung hat, auf die man sich immer verlassen konnte. Es kristallisiert sich immer mehr heraus, dass Lebensversicherer nichts anderes sind als Vermögensverwalter und sich den Gesetzen des Kapitalmarktes beugen müssen. Und deshalb ähneln die Produkte, die die Lebensversicherer anbieten immer mehr den Produkten, wie Sie sie bei Fondsgesellschaften bekommen."

Der Garantiebegriff erodiert, bekräftigt Kerstin Becker-Eiselen von der Verbraucherzentrale Hamburg.

"Das heißt, dass man alles auf die Schultern der Verbraucher legt und das, wofür die Versicherung gestanden hat, nämlich langfristige Sicherheit, die verschwindet vollkommen und da muss man sich dann die Frage stellen, ist eine Versicherung überhaupt das richtige Produkt?"

Generali Versicherung im Mai in Wien. © imago/Steinach

Big Data hält Einzug in die Versicherungsbranche

"Smart Insurance Offensive" oder "Neue Klassik" lauten die Slogans, mit denen Versicherungskonzerne für ihre neuen Produkte werben. Der Trend geht dahin, dass die Risiken viel mehr als bisher auf den Einzelnen zugeschnitten und verlagert werden. Dabei kommen neue Berechnungsmethoden zur Anwendung. Ein Testfeld und Wegbereiter ist die Kfz-Versicherung.

Telematiktarife werden vor allem Fahranfängern, die hohe Prämien zahlen müssen, angeboten. Wenn sie sich bereit erklären, einen kleinen schwarzen Kasten in ihrem Auto zu installieren, der ihre Fahrdaten aufzeichnet, können sie mit Abschlägen rechnen, denn die Prämie wird dann nicht mehr nach Alter und Erfahrung, sondern nach dem tatsächlichen Fahrverhalten berechnet.

Telematiktarife werden vor allem Fahranfängern, die hohe Prämien zahlen müssen, angeboten. Wenn sie sich bereit erklären, einen kleinen schwarzen Kasten in ihrem Auto zu installieren, der ihre Fahrdaten aufzeichnet, können sie mit Abschlägen rechnen, denn die Prämie wird dann nicht mehr nach Alter und Erfahrung, sondern nach dem tatsächlichen Fahrverhalten berechnet.

Telematiktarife sind Vorreiter für individuell zugeschnittene Prämien, die vor allem auf persönlichen Daten beruhen. In großem Stil gesammelt – Big Data – und natürlich digital verarbeitet, kommen dabei mathematische Methoden zum Einsatz, die in der Finanzmathematik zur Abschätzung von Risiken entwickelt wurden. Hier kommen indirekt Erfahrungen aus der Finanzkrise ins Spiel. Und das waren nicht nur gute Erfahrungen. Bei der Abschätzung von Risiken wurden finanzmathematisch berechnete Korrelationen als Kausalitäten interpretiert, was zu fatalen Fehleinschätzungen führte. Daraus sollte man lernen, meint Fred Wagner, Professor für Versicherungsökonomie an der der Universität Leipzig.

"Man versucht Zusammenhänge zu erkennen über Data Analytics, kommt zu Algorithmen, die dann auf weitere Phänomene angewandt werden. Aus der Erfahrung von bestimmten Risiken schließt man auf die Umstände und auf ähnliche Risiken mit gleichen Mustern und so fort. Was hier die Algorithmen liefern, sind im Grunde Zusammenhänge von Daten, die in einer bestimmten Stärke bestehen oder nicht bestehen. Das nennt man Korrelationen. Die Korrelationen werden dann aber als Kausalitäten interpretiert! Als Wenn-Dann-Beziehung. Aber Korrelationen sind nicht unbedingt Wenn-Dann-Beziehungen! Korrelation ist noch keine Kausalität!"

Versicherungen haben schon immer auf der Basis persönlicher Daten Risikoklassen berechnet. Aber mit "Data Analytics" also dem Gewinn von Informationen aus statistischen Daten und Modellen, können persönliche Daten in weitaus größerem Umfang zur individuellen Risikoklassifizierung verwendet werden, als bisher. Aber: Wer kann die weitgehend automatisierten Prozessen noch überprüfen?

"Je künstlicher die Intelligenz wird, desto mehr werden selbstlernende Systeme eingesetzt, die dann das Problem haben, dass man die Algorithmen schlicht nicht mehr nachvollzieht. Dann ist die Wahrscheinlichkeit immer noch groß, dass die Schlüsse richtig sind, aber vielleicht weiß kein Mensch warum eigentlich!"

"Man versucht Zusammenhänge zu erkennen über Data Analytics, kommt zu Algorithmen, die dann auf weitere Phänomene angewandt werden. Aus der Erfahrung von bestimmten Risiken schließt man auf die Umstände und auf ähnliche Risiken mit gleichen Mustern und so fort. Was hier die Algorithmen liefern, sind im Grunde Zusammenhänge von Daten, die in einer bestimmten Stärke bestehen oder nicht bestehen. Das nennt man Korrelationen. Die Korrelationen werden dann aber als Kausalitäten interpretiert! Als Wenn-Dann-Beziehung. Aber Korrelationen sind nicht unbedingt Wenn-Dann-Beziehungen! Korrelation ist noch keine Kausalität!"

Versicherungen haben schon immer auf der Basis persönlicher Daten Risikoklassen berechnet. Aber mit "Data Analytics" also dem Gewinn von Informationen aus statistischen Daten und Modellen, können persönliche Daten in weitaus größerem Umfang zur individuellen Risikoklassifizierung verwendet werden, als bisher. Aber: Wer kann die weitgehend automatisierten Prozessen noch überprüfen?

"Je künstlicher die Intelligenz wird, desto mehr werden selbstlernende Systeme eingesetzt, die dann das Problem haben, dass man die Algorithmen schlicht nicht mehr nachvollzieht. Dann ist die Wahrscheinlichkeit immer noch groß, dass die Schlüsse richtig sind, aber vielleicht weiß kein Mensch warum eigentlich!"

Wie oft treibt jemand Sport, wie ist die Ernährung

Der Verwendung persönlicher Daten muss der Versicherte zustimmen. Versicherungen werben deshalb massiv um das Vertrauen von Kunden und präsentieren sich als Ratgeber und Lebenshelfer. So bietet Generali Deutschland zusätzlich zu Lebensversicherungsprodukten eine Art Fitnessprogramm an.

"Wir wollen dem Kunden helfen sich gesünder zu verhalten, wir belohnen ihn dabei und wir bieten Programme an, vergünstigt, um ihn dahin zu bringen. Komplett im Sinne des Kunden."

…erklärt Uli Rothaufe. Das Fitnessprogramm wurde von Discovery Limited entwickelt, einem Finanzdienstleister mit Sitz in Südafrika. Am Anfang steht ein Gesundheitstest. Im weiteren Verlauf gibt der Kunde an, wie oft er zum Beispiel Sport treibt oder sich gesund ernährt. Wenn er Ausdauer bei den aufgestellten Trainingsparametern an den Tag legt, wird er belohnt. Das Programm könnte eine Art Versuchsballon sein, wie weit Kunden ihre persönlichen Daten einem Versicherer überlassen. Denn damit erschließen sich für die Unternehmen neue Potentiale. Das Geschäftliche steht in der Kommunikation allerdings nicht im Vordergrund.

…erklärt Uli Rothaufe. Das Fitnessprogramm wurde von Discovery Limited entwickelt, einem Finanzdienstleister mit Sitz in Südafrika. Am Anfang steht ein Gesundheitstest. Im weiteren Verlauf gibt der Kunde an, wie oft er zum Beispiel Sport treibt oder sich gesund ernährt. Wenn er Ausdauer bei den aufgestellten Trainingsparametern an den Tag legt, wird er belohnt. Das Programm könnte eine Art Versuchsballon sein, wie weit Kunden ihre persönlichen Daten einem Versicherer überlassen. Denn damit erschließen sich für die Unternehmen neue Potentiale. Das Geschäftliche steht in der Kommunikation allerdings nicht im Vordergrund.

"Wir wollen nicht da sein im Schadensfall, sondern wir wollen den Kunden begleiten in seinen Lebensphasen und ihn unterstützen, sein Leben für sich besser zu organisieren, um ihn dabei zu unterstützen gesünder und länger zu leben, mehr Freude zu haben und nicht erst dann, wenn ein Schaden eingetreten ist."

Die Versicherungsunternehmen werben mit fast gleichlautenden Slogans um neue Kunden. Sie unterschieden sich sogar nicht einmal groß von dem Versprechen des Herrn Kaiser, man habe mit seiner Versicherung "mehr vom Leben".

Die Versicherungsunternehmen werben mit fast gleichlautenden Slogans um neue Kunden. Sie unterschieden sich sogar nicht einmal groß von dem Versprechen des Herrn Kaiser, man habe mit seiner Versicherung "mehr vom Leben".

Arbeitsumfeld wie bei Google und Co.

Auch der Axa Versicherungskonzern möchte "nah am Kunden sein" – allerdings mit den neuen technischen Möglichkeiten, erklärt Manager Christian Gründl.

"Ich glaube, neu hinzugekommen ist, dass wir diese Daten verwenden wollen, um unseren Kunden bessere Services anbieten zu können, passend zu der jeweiligen Lebenssituation des Kunden. Das haben wir als Axa in unserer Strategie "from payer to partner" formuliert. Das heißt, uns geht es darum, den Kunden nicht als Bezahler der Police zu sehen, sondern als wirklichen Partner."

Der französische Versicherungskonzern Axa hat in Köln seinen Firmensitz für das Deutschlandgeschäft. Christian Gründl ist Mathematiker und nach Stationen bei Mc Kinsey und der Deutschen Bank verantwortlich für die "Ambition 2020", den Erneuerungsprozess bei Axa, der nicht nur auf die Produkte beschränkt ist.

"Ich glaube, dass Digitalisierung neue Arbeitsformen braucht. Wir haben bei Axa das New Way of Working Konzept eingeführt, was auf der Oberfläche einen kompletten Umbau unserer Räumlichkeiten bedeutet."

Die Niederlassung in Hamburg wurde nach diesem Konzept von Grund auf neu gestaltet. Oliver Eske hat sich dafür erst einmal angeschaut, wie amerikanische Tech-Unternehmen wie Google ihre Verwaltung organisieren. Seine Aufgabe war es, Elemente aus deren Unternehmenskultur in die eigene einzufügen.

"Vom Azubi bis zum Vorstandsvorsitzenden gibt es bei uns zukünftig keine persönlichen Arbeitsplätze mehr. Wir bieten unterschiedliche Arbeitsmodule für die Mitarbeiter an und jeder Mitarbeiter hat die Flexibilität und Möglichkeit auszusuchen, wo er mit seiner Tätigkeit am besten aufgehoben ist. Die Arbeitsplätze sind alle gleich. Ich muss nur noch ein Kabel anschließen. Eine Dock-In Station, ein großer Bildschirm, dass jeder gut arbeiten kann."

Oliver Eske führt durch die verschiedenen Raummodule von Großraumbüros, durch Besprechungszimmer, gut ausgestattete Teeküchen und die zu Separées, wo man ich zurückziehen und ausruhen kann. Großen Wert wurde auf die farbliche Gestaltung und Akustik gelegt. Dazu Manager Christian Gründl:

"Wir wollen, dass sich damit unsere Kultur verändert und wir offener werden. Dass unsere Räumlichkeiten im Endeffekt unsere Arbeit widerspiegeln und wir auf eine neue Art der Zusammenarbeit kommen."

In der Hamburger Niederlassung spart der Konzern mit der neuen Form der Arbeitsorganisation die Hälfte der bisherigen Bürofläche ein. Es gibt keine festen Arbeitsplätze mehr und jeder Mitarbeiter kann mindestens zwei Tage in der Woche von zuhause aus arbeiten. Alte Angestelltenaccessoires wie Familienfotos, Vereinswimpel oder gar Topfpflanzen, die morgens erst einmal gegossen werden müssen, haben da keinen Platz mehr.

"Ich glaube, neu hinzugekommen ist, dass wir diese Daten verwenden wollen, um unseren Kunden bessere Services anbieten zu können, passend zu der jeweiligen Lebenssituation des Kunden. Das haben wir als Axa in unserer Strategie "from payer to partner" formuliert. Das heißt, uns geht es darum, den Kunden nicht als Bezahler der Police zu sehen, sondern als wirklichen Partner."

Der französische Versicherungskonzern Axa hat in Köln seinen Firmensitz für das Deutschlandgeschäft. Christian Gründl ist Mathematiker und nach Stationen bei Mc Kinsey und der Deutschen Bank verantwortlich für die "Ambition 2020", den Erneuerungsprozess bei Axa, der nicht nur auf die Produkte beschränkt ist.

"Ich glaube, dass Digitalisierung neue Arbeitsformen braucht. Wir haben bei Axa das New Way of Working Konzept eingeführt, was auf der Oberfläche einen kompletten Umbau unserer Räumlichkeiten bedeutet."

Die Niederlassung in Hamburg wurde nach diesem Konzept von Grund auf neu gestaltet. Oliver Eske hat sich dafür erst einmal angeschaut, wie amerikanische Tech-Unternehmen wie Google ihre Verwaltung organisieren. Seine Aufgabe war es, Elemente aus deren Unternehmenskultur in die eigene einzufügen.

"Vom Azubi bis zum Vorstandsvorsitzenden gibt es bei uns zukünftig keine persönlichen Arbeitsplätze mehr. Wir bieten unterschiedliche Arbeitsmodule für die Mitarbeiter an und jeder Mitarbeiter hat die Flexibilität und Möglichkeit auszusuchen, wo er mit seiner Tätigkeit am besten aufgehoben ist. Die Arbeitsplätze sind alle gleich. Ich muss nur noch ein Kabel anschließen. Eine Dock-In Station, ein großer Bildschirm, dass jeder gut arbeiten kann."

Oliver Eske führt durch die verschiedenen Raummodule von Großraumbüros, durch Besprechungszimmer, gut ausgestattete Teeküchen und die zu Separées, wo man ich zurückziehen und ausruhen kann. Großen Wert wurde auf die farbliche Gestaltung und Akustik gelegt. Dazu Manager Christian Gründl:

"Wir wollen, dass sich damit unsere Kultur verändert und wir offener werden. Dass unsere Räumlichkeiten im Endeffekt unsere Arbeit widerspiegeln und wir auf eine neue Art der Zusammenarbeit kommen."

In der Hamburger Niederlassung spart der Konzern mit der neuen Form der Arbeitsorganisation die Hälfte der bisherigen Bürofläche ein. Es gibt keine festen Arbeitsplätze mehr und jeder Mitarbeiter kann mindestens zwei Tage in der Woche von zuhause aus arbeiten. Alte Angestelltenaccessoires wie Familienfotos, Vereinswimpel oder gar Topfpflanzen, die morgens erst einmal gegossen werden müssen, haben da keinen Platz mehr.

Altgedienten Mitarbeitern fallen Veränderungen schwer

Martina Gründler, Versicherungsexpertin bei der Gewerkschaft verdi, hat früher selbst als Sachbearbeiterin einer Versicherung gearbeitet und weiß, dass es vielen altgedienten Mitarbeitern in der Versicherungsbranche schwer fällt, mit den neuen Anforderungen von Arbeitsabläufen zurechtzukommen.

"Das ist insgesamt in der Branche ein Thema: Wie schaffen wir innovative, kreative Arbeitszusammenhänge? Weil wir die jetzt brauchen, weil wir neue Lösungen brauchen an vielen Stellen. Da werden neue Rahmenbedingungen geschaffen, aber da muss man auch genau hinschauen, weil da ist Licht und Schatten. Licht ist die Freiheit in der Arbeit zu haben, selbstbestimmter arbeiten zu können. Aber wie wir aus vielen Situationen kennen, kommt das Thema ständige Erreichbarkeit, Überlastung. Wer hat eigentlich die Verfügungsgewalt über meine Zeit, sowohl über meine Arbeits- als auch über meine Freizeit? Da stellen sich ganz viele Fragen. Und ich glaube, es ist eine Chance, neue Formen, die auch gute Arbeit sein kann, zu entwickeln. Die Schwierigkeit ist nur, dass Unternehmen das auch unter dem Druck der Profitablität tun und man wenig Geld für Personal ausgeben möchte."

Hinter den spiegelnden Glasfassaden der Versicherungskonzerne ist viel in Bewegung gekommen. Bekannte Namen wie Gerling oder Volksfürsorge sind verschwunden und in großen Versicherungskonzernen aufgegangen. Die Niedrigzinspolitik der EZB und neue gesetzliche Vorgaben für Kapitalreserven haben bewährte Geschäftsmodelle in Frage gestellt. Aber vor allem stehen die Versicherungskonzerne als Global Player in Konkurrenz zu finanzstarken Tech-Konzernen wie Amazon. Unternehmen, die Pioniere sind auf dem Gebiet der Digitalisierung und ihnen vormachen, wie guter Service und Kundenbindung funktionieren können.

"Das ist insgesamt in der Branche ein Thema: Wie schaffen wir innovative, kreative Arbeitszusammenhänge? Weil wir die jetzt brauchen, weil wir neue Lösungen brauchen an vielen Stellen. Da werden neue Rahmenbedingungen geschaffen, aber da muss man auch genau hinschauen, weil da ist Licht und Schatten. Licht ist die Freiheit in der Arbeit zu haben, selbstbestimmter arbeiten zu können. Aber wie wir aus vielen Situationen kennen, kommt das Thema ständige Erreichbarkeit, Überlastung. Wer hat eigentlich die Verfügungsgewalt über meine Zeit, sowohl über meine Arbeits- als auch über meine Freizeit? Da stellen sich ganz viele Fragen. Und ich glaube, es ist eine Chance, neue Formen, die auch gute Arbeit sein kann, zu entwickeln. Die Schwierigkeit ist nur, dass Unternehmen das auch unter dem Druck der Profitablität tun und man wenig Geld für Personal ausgeben möchte."

Hinter den spiegelnden Glasfassaden der Versicherungskonzerne ist viel in Bewegung gekommen. Bekannte Namen wie Gerling oder Volksfürsorge sind verschwunden und in großen Versicherungskonzernen aufgegangen. Die Niedrigzinspolitik der EZB und neue gesetzliche Vorgaben für Kapitalreserven haben bewährte Geschäftsmodelle in Frage gestellt. Aber vor allem stehen die Versicherungskonzerne als Global Player in Konkurrenz zu finanzstarken Tech-Konzernen wie Amazon. Unternehmen, die Pioniere sind auf dem Gebiet der Digitalisierung und ihnen vormachen, wie guter Service und Kundenbindung funktionieren können.

Amazon bietet auf seiner Plattform ohnehin schon fast alles an. Ein Button könnte in Zukunft auch zu Versicherungsprodukten führen. Und genau daran arbeitet der Onlinegigant gerade. Die ersten Stellenausschreibungen wurde schon gesichtet. Deshalb schaut auch einer der konservativsten in der Branche jetzt auf die Geschäftsmodelle und die Unternehmenskultur des Silicon-Valley.

"Es gibt eben auch Kunden, die sich viel lieber online informieren und sagen, ich möchte gar nichts mit dem Vertreter zu tun haben, und alles direkt machen und das versuchen wir mit den kundenzentrierten digitalen Produkten hier in dem ´Agilen Trainingscenter` zu verwirklichen."

"Es gibt eben auch Kunden, die sich viel lieber online informieren und sagen, ich möchte gar nichts mit dem Vertreter zu tun haben, und alles direkt machen und das versuchen wir mit den kundenzentrierten digitalen Produkten hier in dem ´Agilen Trainingscenter` zu verwirklichen."

Versicherung, die wie ein Start-Up aufgebaut ist

Judith Piesbergen arbeitet in der "Digital Factory" in München, die nach dem Modell eines Start-Ups aufgebaut ist. Dahinter steht allerdings die "alte" und "reiche Tante Allianz". Judith Piesbergen ist Teil des Teams und spricht eine andere Sprache als das klassische Versicherungsdeutsch:

"Agiles Trainingscenter heißt, dass wir hier vor Ort nach agiler Methodik arbeiten, um ein Produkt, einen Service zu entwickeln und dabei nach dem Prinzip wie Lean-up, Scrum als Methodik im Baukasten haben."

In der Digital Factory wird die Digitalisierung nicht neu erfunden, sondern bereits Erprobtes angewendet. Judith Piesbergen ist für "Customer-Experience" zuständig. Das heißt, die entwickelten Produkte werden Kunden zu Testzwecken vorgeführt, um möglichst schnell Technik, Alltagstauglichkeit und Akzeptanz zu testen. Michael Franz will vor allem einfache, intuitive Anwendungen entwickeln, denn das macht den großen Erfolg der Angebote amerikanischer Tech-Konzerne aus.

"Ich bin selber 20 Jahre dabei und die Herausforderung war jetzt, sich eine andere Brille aufzusetzen, zu schauen, was will der Kunde an der Stelle. Und so haben wir versucht, es für den Kunden so einfach wie möglich zu gestalten, weg von der fachlichen Expertise. Unser Anliegen ist es, wir wollen ihm zur Seite stehen und über das Erzählen die Geschichte des Kunden in unsere Versicherungsgeschichte zu transformieren, um dann wieder mit unserem Back End System zu arbeiten."

"Agiles Trainingscenter heißt, dass wir hier vor Ort nach agiler Methodik arbeiten, um ein Produkt, einen Service zu entwickeln und dabei nach dem Prinzip wie Lean-up, Scrum als Methodik im Baukasten haben."

In der Digital Factory wird die Digitalisierung nicht neu erfunden, sondern bereits Erprobtes angewendet. Judith Piesbergen ist für "Customer-Experience" zuständig. Das heißt, die entwickelten Produkte werden Kunden zu Testzwecken vorgeführt, um möglichst schnell Technik, Alltagstauglichkeit und Akzeptanz zu testen. Michael Franz will vor allem einfache, intuitive Anwendungen entwickeln, denn das macht den großen Erfolg der Angebote amerikanischer Tech-Konzerne aus.

"Ich bin selber 20 Jahre dabei und die Herausforderung war jetzt, sich eine andere Brille aufzusetzen, zu schauen, was will der Kunde an der Stelle. Und so haben wir versucht, es für den Kunden so einfach wie möglich zu gestalten, weg von der fachlichen Expertise. Unser Anliegen ist es, wir wollen ihm zur Seite stehen und über das Erzählen die Geschichte des Kunden in unsere Versicherungsgeschichte zu transformieren, um dann wieder mit unserem Back End System zu arbeiten."

Die "Digital Factory" in München arbeitet wie ein Start-up.© Unsplash / rawpixel

Große Versprechen! Immerhin: Stiftung Warentest hat digitale Angebote verschiedener Versicherungen geprüft und viele für gut befunden, so Holger Rohde, von der Stiftung. Er geht davon aus, dass auch die Kunden davon profitieren werden.

"Was schon besser wird, Verwaltungskosten werden sinken und es wird für den Kunden einfacher, an Informationen zu kommen und passende Produkte zu finden, weil einfach durch den Computer viel mehr Merkmale geprüft werden können. Es gibt zunehmend Plattformen im Internet, die als Makler agieren und Kunden den gesamten Versicherungsmarkt öffnen oder zu öffnen versprechen. Und das ist ein großer Vorteil gegenüber den Programmen, die einzelne Versicherer starten, weil einzelne Versicherer den Nachteil haben, dass sie produktneutral etwas analysieren können, aber nicht markenneutral."

Die Versicherungsbranche im Wandel. Alles verändert sich. Aber was ist mit den bereits bestehenden Verträgen?

"Was schon besser wird, Verwaltungskosten werden sinken und es wird für den Kunden einfacher, an Informationen zu kommen und passende Produkte zu finden, weil einfach durch den Computer viel mehr Merkmale geprüft werden können. Es gibt zunehmend Plattformen im Internet, die als Makler agieren und Kunden den gesamten Versicherungsmarkt öffnen oder zu öffnen versprechen. Und das ist ein großer Vorteil gegenüber den Programmen, die einzelne Versicherer starten, weil einzelne Versicherer den Nachteil haben, dass sie produktneutral etwas analysieren können, aber nicht markenneutral."

Die Versicherungsbranche im Wandel. Alles verändert sich. Aber was ist mit den bereits bestehenden Verträgen?

Kunde sieht sich getäuscht

Marco Minten würde gerne aus seiner fondsgebundenen Lebensversicherung aussteigen. Denn von den 150 Euro, die er monatlich einzahlt, behält seine Versicherung, der HDI, der Haftpflichtverband der Deutschen Industrie, fast 15 Prozent für Verwaltungskosten ein.

"Mittlerweile habe ich herausgefunden, dass ich 21,69 jeden Monat bezahlen soll. Wofür weiß ich bis heute nicht. Das kann mir der HDI auch nicht wirklich mitteilen. Die sagen nur, das sind laufende Kosten. Auf diese Weise kann man keine vernünftige Altersvorsorge aufbauen. Ich würde gerne den Ausstieg machen, aber das gestaltet sich sehr, sehr schwierig."

Abgeschlossen hatte Marco Minten seinen Vertrag 2004 beim Gerling-Konzern. Doch schon zwei Jahre später ging Gerling im Talanx-Konzern auf und der Vertrag von Marco Minten wird jetzt von der Talanx-Muttergesellschaft HDI weitergeführt. Als in den Medien von überhöhten Verwaltungskosten berichtet wird, stellt Marco Minten fest, dass genau das auch bei ihm zutrifft. Bei seinen Nachfragen erfährt er zudem, dass ihm Abschlusskosten von über 3000 Euro in Rechnung gestellt wurden. Marco Minten sieht sich getäuscht und legt Widerspruch ein wegen Falschberatung. Aber seine Bemühungen aus dem Vertrag herauszukommen laufen bisher ins Leere.

"Wo meine Altersvorsorge hingeht, kann ich nicht sagen. Und von HDI kommt keine Hilfestellung."

In einem Schreiben bedauert der HDI, dass die Wertentwicklung der fondsgebundenen Kapitallebensversicherung hinter dem Wert der eingezahlten Beiträge zurückbleibt. Das Risiko bei einer fondsgebundenen Versicherung liege beim Versicherten, heißt es lapidar. Des weiteren könne der HDI dem Widerspruch nicht stattgeben, weil er dem Versichertenkollektiv schade. Ein Ausstieg aus dem Vertrag käme Marco Minten sehr teuer, deshalb sieht er sich derzeit gezwungen, bis zum Ende der Laufzeit seines Vertrags Monat für Monat seine Prämie und die Verwaltungskosten für einen Vertrag ohne entsprechenden Wertzuwachs zu zahlen. Sein Vertrag endet im September 2039.

"Mittlerweile habe ich herausgefunden, dass ich 21,69 jeden Monat bezahlen soll. Wofür weiß ich bis heute nicht. Das kann mir der HDI auch nicht wirklich mitteilen. Die sagen nur, das sind laufende Kosten. Auf diese Weise kann man keine vernünftige Altersvorsorge aufbauen. Ich würde gerne den Ausstieg machen, aber das gestaltet sich sehr, sehr schwierig."

Abgeschlossen hatte Marco Minten seinen Vertrag 2004 beim Gerling-Konzern. Doch schon zwei Jahre später ging Gerling im Talanx-Konzern auf und der Vertrag von Marco Minten wird jetzt von der Talanx-Muttergesellschaft HDI weitergeführt. Als in den Medien von überhöhten Verwaltungskosten berichtet wird, stellt Marco Minten fest, dass genau das auch bei ihm zutrifft. Bei seinen Nachfragen erfährt er zudem, dass ihm Abschlusskosten von über 3000 Euro in Rechnung gestellt wurden. Marco Minten sieht sich getäuscht und legt Widerspruch ein wegen Falschberatung. Aber seine Bemühungen aus dem Vertrag herauszukommen laufen bisher ins Leere.

"Wo meine Altersvorsorge hingeht, kann ich nicht sagen. Und von HDI kommt keine Hilfestellung."

In einem Schreiben bedauert der HDI, dass die Wertentwicklung der fondsgebundenen Kapitallebensversicherung hinter dem Wert der eingezahlten Beiträge zurückbleibt. Das Risiko bei einer fondsgebundenen Versicherung liege beim Versicherten, heißt es lapidar. Des weiteren könne der HDI dem Widerspruch nicht stattgeben, weil er dem Versichertenkollektiv schade. Ein Ausstieg aus dem Vertrag käme Marco Minten sehr teuer, deshalb sieht er sich derzeit gezwungen, bis zum Ende der Laufzeit seines Vertrags Monat für Monat seine Prämie und die Verwaltungskosten für einen Vertrag ohne entsprechenden Wertzuwachs zu zahlen. Sein Vertrag endet im September 2039.